競馬予想サイト「有料予想」トライアル実施中!!TOP3

目次

1:競馬の税金って申告しないとどうなるの?

皆さんは、競馬でも税金を申告しないといけないのをご存じでしょうか。

普段何気なく競馬をしていると、税金のことをあまり深く考えないかもしれません。

馬券は買ったことがあるけど、税金を支払う義務があること知らないという方も多いでしょう。

税金を支払う義務があることを知らなくて、後悔してしまうような事態になるかもしれません。

そこで、競馬の税金の申告や正しい申告方法などを紹介していきます。

1-1:競馬の税金を申告しないと課税通知は届かない

競馬の税金で気を付けないといけないのは、申告をしないと課税通知が届かないという点です。

誰かが税金を支払うよう命じてくれるわけではないので、自分でしっかりと把握しておく必要があるのです。

そのため、競馬で税金を申告したことがないという方もいるのではないでしょうか。

課税通知が届かないからといって、税金を支払う義務がないと勘違いしないようにしてください。

1-2:追加課税のペナルティー

競馬の税金で支払い義務があるのに納税していないと追加課税のペナルティーが課せられる恐れがあります。

無申告加算税という追加課税があるので、競馬の税金を支払わないことにもリスクがあるのです。

申告をしない状況で税務署が検証が入った場合には、通常の税金に加えて無申告加算税が発生するので注意しましょう。

1-3:資産の差し押さえ処分

さらに、納付期限を過ぎても税金が支払われていないときには、延滞税も合わせて取られてしまいます。

それでも税金を納めないと、最終的には資産の差し押さえ処分となってしまいます。

そのため、税金を納めないことにはかなりのリスクが伴うと言えるかもしれません。

競馬でも税金を申告する必要があるということは、しっかりと覚えておきたいところです。

1-4:最悪刑事責任を問われる

競馬でも税金を支払わないと刑事責任を問われる可能性があります。

納税義務があることを理解した上で意図的に申告していない場合には、刑事責任を追求される犯罪として扱われてしまうのです。

過去には、刑事責任にまで発展した事例もあります。

高額な払い戻し金を手にしたときには、特に納申告に気を付けるようにしましょう。

【関連記事】

2:競馬の税金が年間50万以下の場合申告する必要はない

競馬では税金を支払う義務が発生することがありますが、必ず申告しないといけないわけではありません。

競馬で税金を申告していない方は多いと思いますが、これは税金を支払う義務が発生していないのも理由の一つです。

年間50万円以上の利益が出たときには税金を支払う義務がありますが、逆に言えば年間50万円以下なら申告する必要はありません。

ただし、差し引く金額に「ハズレ馬券」が含まれていない点は注意が必要で、トータルでの収支がマイナスでも当たり馬券の利益の合計が50万円を超えてしまうと税金を支払わないといけないのです。

このあたりにも注意しながら、年間の当たり馬券の利益を計算するようにしてください。

2-1:会社員や年金受給者は年間90万円までは申告する必要はない

会社員や年金受給者は、一時所得の金額が20万円を超えるとき確定申告をしなければいけません。

特別控除額50万円をマイナスしその総額を2分の1にして計算するため、90万円までは申告をする必要がないということになります。

ただし、医療控除など自ら確定申告書を提出する場合には、一時所得の金額が20万円以下でも申告をする必要があるので注意してください。

3:競馬の税金の正しい申告方法

競馬の税金を申告する義務が発生したときに、申告の仕方がわからないと困ってしまう方もいるのではないでしょうか。

また、申告の必要がない場合でも、いざというときのために正しい申告方法を覚えておくと安心です。

そこで、競馬の税金の正しい申告方法について紹介します。

3-1:税金の申告書は4種類ある

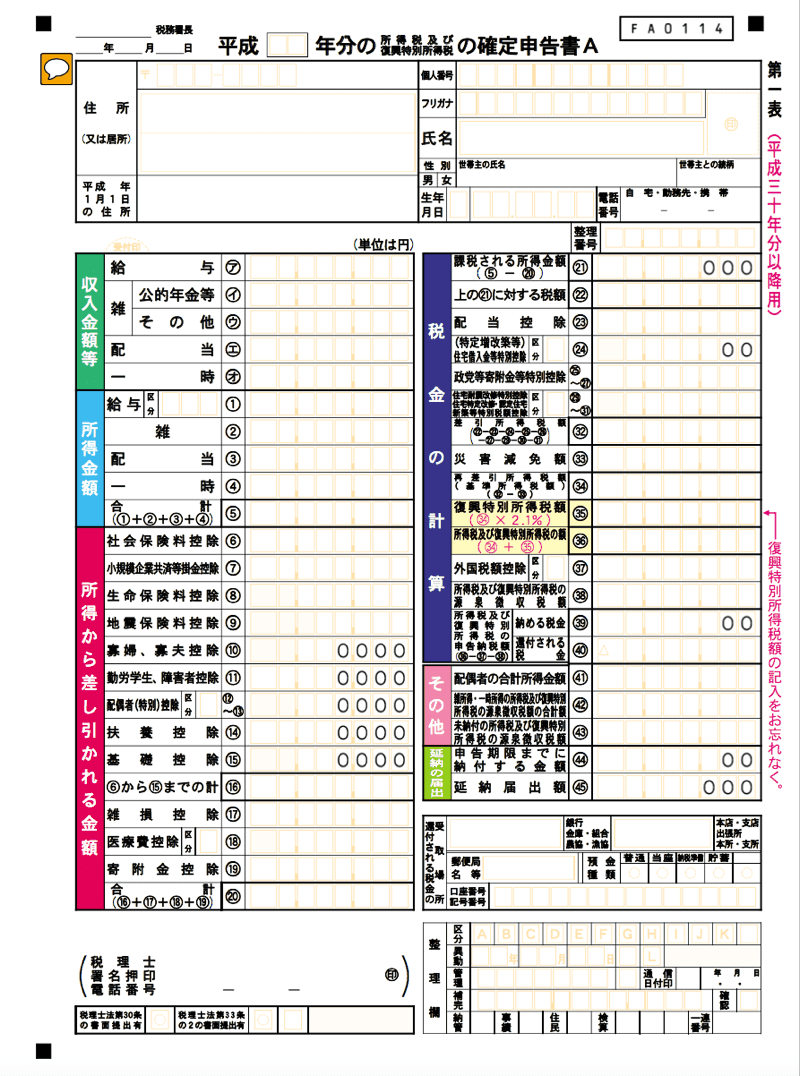

まず、税金の申告書には4種類のものがあります。

申告書の種類を覚えておかないと、どの申告書に記入するのか迷ってしまいます。

それぞれの申告書について説明するので、申告書の種類についても覚えておきましょう。

3-1-1:申告書A

申告書Aは、給与所得、公的年金、雑所得、配当所得、一時所得給与所得を申告するための基本フォーマットです。

競馬での税金は一時所得もしくは雑所得に該当してくるので、申告書Aで申告が可能となっています。

3-1-2:申告書B

申告書Bは所得の種類にかかわらず、誰でも使用できるフォーマットです。

個人事業主やフリーランスなどで収入を得ている人は申告書Bが多く、申告書Aに比べて記載内容が多く複雑なのが特徴となっています。

申告書Bでも、競馬での税金の申告は可能です。

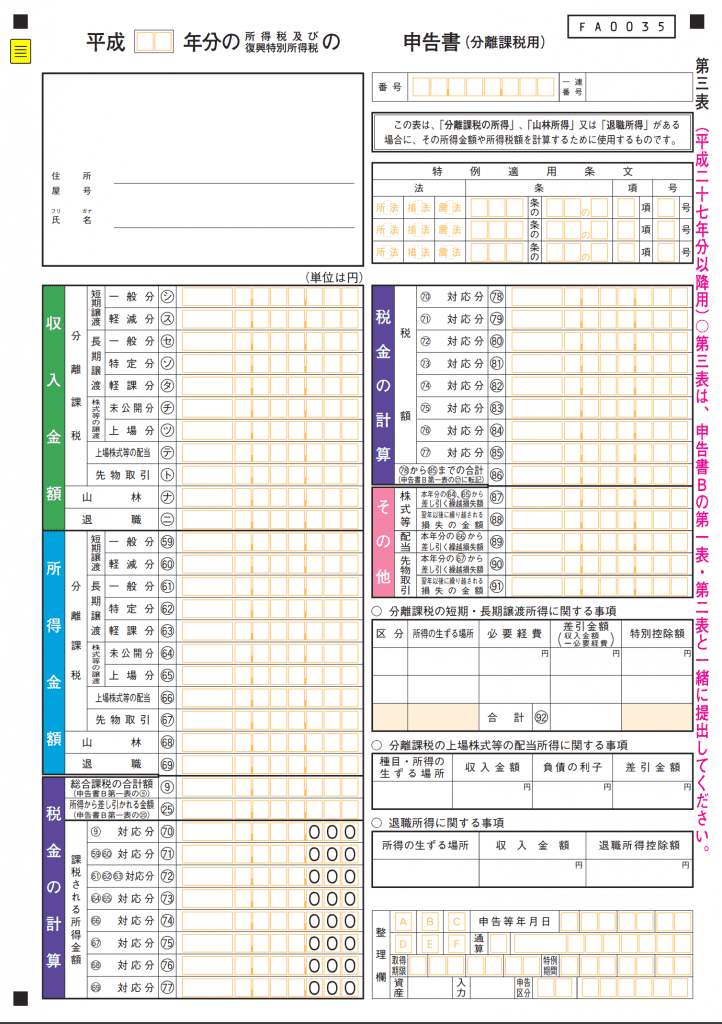

3-1-3:申告書第三表

申告書第三表は、分離課税の所得に関する情報を記載するためのものです。

株や土地、建物の譲渡など分離課税に該当するものがあれば、申告書Bに加えて提出する必要があります。

逆に言えば、分離課税に該当するものがなければ使用する必要はありません。

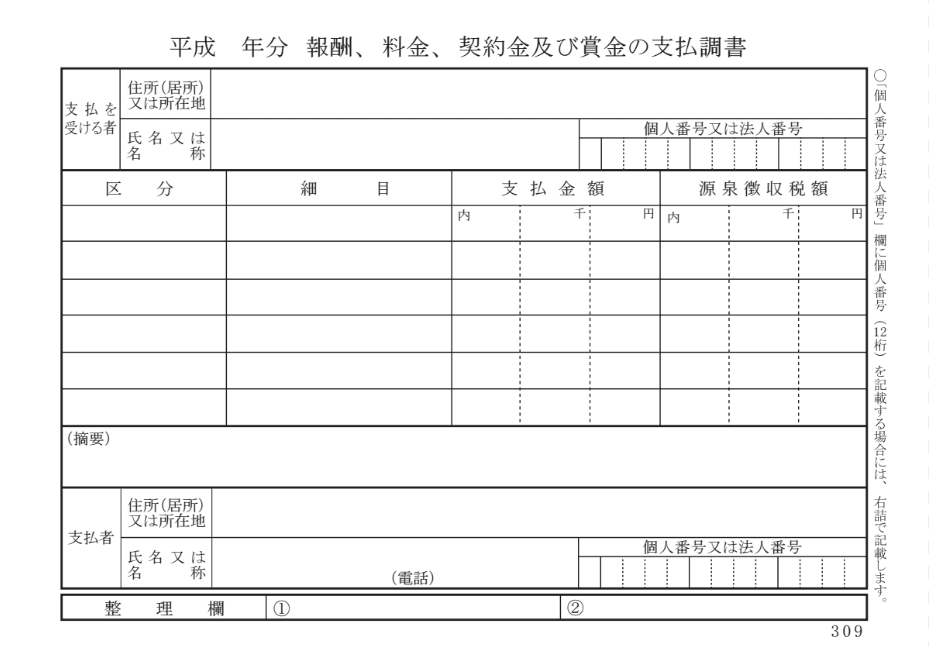

3-1-4:支払調書、その他証明書類

支払調書は会社などの源泉徴収義務者が支払った給与の詳細などを税務署に報告するための書類です。

会社が支払調書を提出することで、税務署はお金の流れについて検証をすることができるようになっています。

3-2:競馬の税金の申告書の入手方法

税金を申告するときには、まず申告書を入手することから始めます。

初めて申告をするという方は、どこで申告書を手に入れられるのか迷ってしまうでしょう。

申告書の入手方法は、3つあるので紹介していきます。

3-2-1:税務署で書類を受け取る

最もシンプルな入手方法が税務署で受け取るという方法です。

税務署にももちろん申告書が置いてあるので、必要な申告書を入手することが可能です。

その場で確定申告書を作成して提出することもできるので、時間の節約にも繋がります。

わからないことは係りの人に聞くことができるので、初めての人でも安心して利用できます。

ただし、税務署が混雑して対応してもらえない場合もあるので、事前に書き方などを確認しておくのがおすすめです。

3-2-2:インターネットで申告書のフォーマットをダウンロードする

税務署で書類を受け取りたくても、近くに税務署がないという方も多いのではないでしょうか。

そういう方のために、申告書のフォーマットをインターネットでダウンロードできる仕組みがあります。

インターネット環境されあれば誰でもダウンロード可能なので、税務署まで行けないという方は是非活用しましょう。

3-2-3:e-TAXを利用する

さらに、e-TAXという電子的に手続が行えるシステムを利用する方法もあります。

e-TAXは申告書等を電子データの形式でインターネットを通じて送信するシステムで、わざわざ税務署に行かなくても良いという便利な仕組みです。

ただし、e-TAXはパソコンとインターネット環境のほかにカードリーダーが必要となっています。

3-3:競馬の税金の申告書の提出方法

続いて、競馬の税金の申告書の提出方法について確認していきましょう。

申告書の入手ができたのなら、内容を記載して次は提出です。

提出の際にも注意点があるので、申告書の提出方法についても説明します。

3-3-1:2月16日~3月15日までに税務署に申告書を提出する

申告書の提出で注意をしないといけないのは、確定申告の期間です。

毎年2月16日~3月15日が確定申告期間となっていて、この期間中に税務署で申告書を提出する必要があります。

毎年決まった時期なので、確定申告をするのを忘れないようにする必要があります。

ピーク時には混雑をする必要があるので、早めは早めに行動するようにしましょう。

3-3-2:e-TAXを利用する

e-TAXは、インターネットを使って電子的に手続きが行えるシステムです。

そのため、わざわざ税務署まで足を運ぶ必要がありません。

送信後は受信通知の内容を印刷しておけば、送信したという証拠として残すことができます。

最近ではマイナンバーカードを利用した簡便化やスマホでの申告も可能となっているので、e-TAXを利用するのほ一つの方法です。

3-3-3:税理士に申告手続きを代行してもらう

煩わしい申告手続きは、税理士に任せてしまうという方法もあります。

個人事業主やフリーランスで活動している方は、確定申告手続きを税理士に代行してもらっているケースもあるのです。

申告書を作成するのにも時間を要するので、時間を節約したいという方は税理士に代行してもらうのも検討してみてください。

4:競馬の税金に時効はあるのか?

競馬の税金について確定申告の必要がありますが、実は時効もあります。

時効とはある出来事から一定の期間が経過し、その出来事に伴う権利義務関係が消滅する仕組みのことです。

ただし、時効になる期間は様々で、税金の種類によっても変わってきます。

競馬の税金の仕組みについては、下記の記事で詳しく説明しています。

時効について気になる方は、下記の記事をご覧ください。

5:競馬の税金の法改正は国税庁でチェック

競馬の税金の申告について説明してきましたが、法改正によって内容が変わる可能性がある点は注意が必要です。

過去には裁判での事例を基に法改正がなされたケースもあるので、法改正の内容を常にチェックしておくのがおすすめです。

法改正は国税庁のホームページで確認できるので、気になる方は閲覧してみましょう。

5-1:外れ馬券について

国税庁ホームページの内容で特に注目なのが、外れ馬券の取り扱いについてです。

競馬での税金において、外れ馬券を経費に含むことができるのかで金額も大きく変わってきます。

国税庁のホームページでは外れ馬券の購入費用が必要経費として控除できるか争われた裁判において、該当すると判決された事例と該当しないと判決された事例のそれぞれの内容を確認することができます。

外れ馬券の取り扱いについて気になる方は、国税庁ホームページの裁判事例を格にしてみましょう。

5-2:馬券の払戻金の所得区分等の変更

国税庁ホームページの「競馬の馬券の払戻金に係る課税について」では、馬券の払戻金の所得区分等についてもその内容が記載されています。

外れ馬券が経費に該当するかどうかは、馬券での所得が一時所得か雑所得のどちらに該当するかでも変わってきます。

納税金額も大きく変わってくるので、所得区分については非常に重要になってくるのです。

所得区分については総合考慮して区分されるようですが、具体的な内容についても記載があるのでこちらも事前に確認することをおすすめします。

5-3:所得税基本通達について

平成30年6月29日に「所得税基本通達の制定について」の一部改正がありました。

これは最高裁判所の判決(平成29年12月15日付)があったことを受け、改正されたものです。

「一時所得の例示」が改正されていて、一時所得に該当するかどうかの文言が変わっているので新旧対照表を見て内容を頭に入れておきましょう。

5-4:所得税の還付手続

国税庁ホームページでは、所得税が納めすぎになる場合には所得税の還付を受けることができると記載されています。

ただし、法定申告期限等から既に5年を経過している所得税については減額できないとされているので注意が必要です。

還付手続きは法定申告期限等から5年以内に行うようにしてください。

【関連記事】

まとめ

競馬でも税金の申告をする必要があり、申告をしないと追加課税などのペナルティーを課せられるリスクがあります。

過去には刑事責任が問われた事例もあるので、競馬の税金の取り扱いには注意が必要です。

インターネットで手続きできるe-TAXを利用すれば、自宅ても確定申告の手続きは可能です。

税務署が混雑していると係りの人が対応できないこともあるので、e-TAXを利用して確実な申告を行うようにしましょう。

所得区分など裁判の事例を基に法改正されるケースもあるので、国税庁のホームページも常にチェックするようにしてください。